[산업경제뉴스 문성희 기자] 수출 등 해외무역을 근간으로 하고 있는 한국 경제가 계속되는 해외매출 감소로 경제전체가 흔들리는 것 아니냐는 우려가 나오고 있다.

지난 2018년 750조원까지 증가했던 한국 기업의 해외매출이 2019년, 2020년 계속 감소하면서 693조원으로 앞 자리 수자를 바꾸는 수준까지 하락하고 있기 때문이다.

특히 우리 해외매출의 절반 가까이를 차지하고 있는 중국 등 아시아 지역의 매출이 크게 감소하면서 업계에서는 시장다변화, 신시장개척 등 해외사업 방향에 대한 재점검이 필요하다는 지적도 나오고 있다.

전국경제인연합회(이하 전경련)가 매출 상위 100대 기업의 2016년부터 2020년까지 최근 5개년 공시자료를 분석한 결과 100대 기업의 해외매출은 2년 연속 마이너스 성장한 것으로 나타났다.

전경련은 미·중 무역갈등과 코로나19로 인한 세계 경제의 위축이 해외매출 감소의 주요 요인이라고 분석했다.

전경련은 미·중 무역갈등과 코로나19로 인한 세계 경제의 위축이 해외매출 감소의 주요 요인이라고 분석했다.

지난해 2분기 코로나19가 발생하면서 해외매출이 2019년 2분기보다 17.7%나 감소했고, 3분기에는 중국과 미국이 경제 회복 흐름을 보이면서 한국 해외매출도 전년보다 2.8% 증가했지만, 4분기에 3차 코로나 대유행에 따라 다시 전년보다 5.5% 감소하는 등 코로나 상황 변화에 따라 해외매출실적도 달라졌기 때문이다.

하지만 재계 일각에서는 코로나19 이전에도 주요 업종의 해외매출이 감소하거나 증가세를 멈췄다면서, 코로나19가 매출 감소의 주요 요인이긴 하지만 근본적으로 우리 기업의 해외 경쟁력이 약화되고 있는 것 아니냐는 우려의 목소리도 나오고 있다.

우리 해외매출에서 큰 비중을 차지하고 있는 반도체, 핸드폰, 철강, 건설 등 품목이 중국 등 후발국가들의 약진에 따라 시장에서의 지위가 흔들리고 있다는 설명이다.

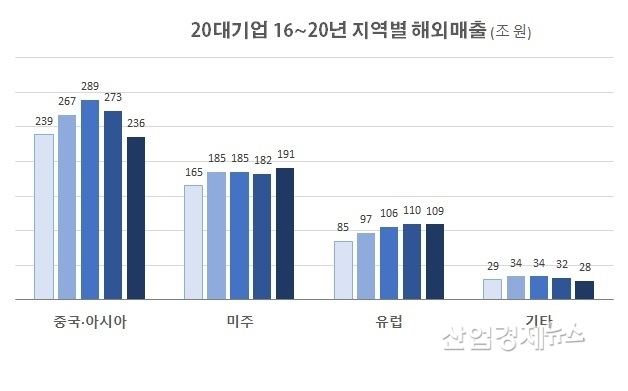

해외매출 현황을 지역별로 살펴보면, 우리 해외매출에서 가장 큰 비중을 차지하고 있는 중국과 아시아지역에 서의 매출 감소가 전체 해외매출 감소세를 이끌었다.

공시자료에 지역별 매출을 공개하는 상위 20대 기업의 지역별 실적을 집계한 결과, 지난해 중국·아시아 지역의 해외매출이 전년대비 13.8%나 감소하면서 어느 지역보다 감소폭이 컸다.

이는 우리 주요기업의 글로벌 생산거점이자 최대 해외비즈니스 대상인 중국, 인도, 베트남 등 아시아 신흥국의 2020년 실질성장률 감소폭이 6.3%p로 상대적으로 컸기 때문으로 분석된다.

이때문에 2018년 전체 매출에서 47.1%를 차지하던 이 지역의 매출 비중은 2년만인 2020년 41.8%로 줄어들었다.

미주지역의 해외매출은, 미국이 3분기부터 코로나19 경제활동 제한조치를 완화하면서 연간 기준 경제성장률이 3분기 33.1%, 4분기 4.0%를 기록한데따라 우리 해외매출도 전년대비 5.0% 증가했다. 유럽은 하반기부터 경제봉쇄조치가 완화되고 반도체, 유럽 자동차 OEM 업체의 배터리 판매가 개선되면서 전년대비 0.6% 감소하는 등 미미한 감소에 그쳤다.

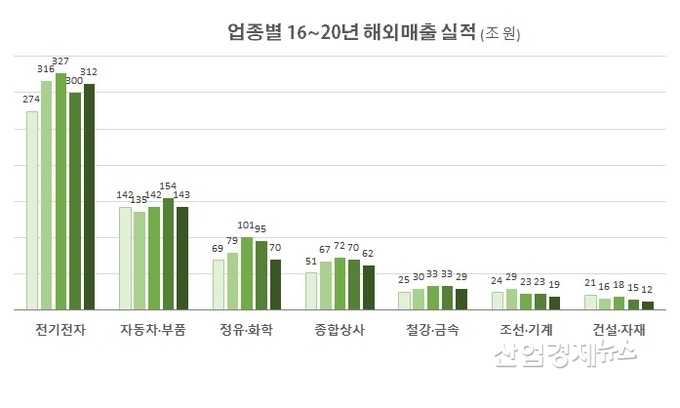

해외매출 변화를 업종별로 살펴보면, 전기전자를 제외한 자동차·자동차부품, 에너지·화학, 종합상사, 철강·금속, 조선·기계, 건설·건설자재 등 주력 업종 대부분이 두 자리 수 이상의 감소폭을 보였다.

이에따라 전기전자의 해외매출이 전체 해외매출에서 차지하는 비중도 2018년 45.7%에서 48.2%로 증가했다. 반도체 등 일부품목에 지나치게 편중돼있는 우리 해외매출 구조에 대한 업계의 우려가 나오는 대목이다.

전기전자는 코로나 팬데믹에 의한 비대면 경제 활성화로 모바일, PC·반도체, 이차전자에 대한 수요 강세에 따라 전년 대비 4.0% 증가하며 2019년 8.3% 감소했던 부진에서 벗어나는 모습을 보였다.

자동차와 자동차부품은 2분기 북미·유럽 완성차업체의 생산 중단사태 발생으로 7.1% 감소했다. 에너지·화학은 저유가에 따른 업황 부진과 정제마진 약세로 26.3%나 감소했으며, 철강·금속은 수요산업의 침체에 따른 판매량 급감으로 12.1% 감소한 것으로 조사됐다.

이번 조사를 진행한 전경련의 김봉만 국제협력실장은 “코로나19 변종 바이러스 출현과 백신 공급 불안에 따른 코로나19 4차 대유행 등으로 기업의 해외 비즈니스 여건이 여전히 불안하다”면서,

“지난해 기업의 해외매출이 가장 많이 감소한 아시아 신흥국에 대한 시장접근이 개선될 수 있도록 우리 통상당국은 한-인도네시아 포괄적 경제동반자 협정(CEPA) 비준 발효, 역내포괄적 경제동반자협정(RCEP) 비준, 환태평양경제동반자협정(TPP) 가입 여건 조성 등 적극적 통상전략을 전개해야 한다”고 말했다.